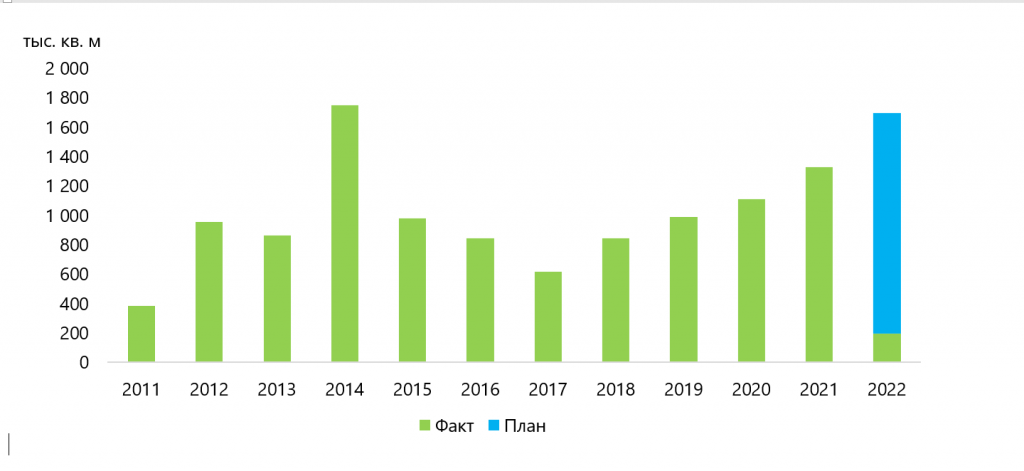

В I квартале 2022 года в Московском регионе введено 197 тыс. кв. м качественной складской недвижимости, что в 2,5 раза превышает аналогичный показатель 2021 года

Аналитики консалтинговой компании Knight Frank Russia подвели итоги I квартала 2022 года на рынке качественной складской недвижимости Московского региона. Согласно исследованию, за три месяца было введено 197 тыс. кв. м, что в 2,5 раза превышает аналогичный показатель 2021 года. Общий объем качественной складской недвижимости в регионе достиг 19 128 тыс. кв. м. Наибольшую долю в структуре ввода занимают объекты, реализованные для собственных нужд – на них пришлось 67%. Доля вакантных площадей прекратила сокращение, увеличившись с 0,4 до 1,2%. Средневзвешенная ставка аренды не изменилась и составила 5 500 руб./кв. м/год triple net.

По итогам I квартала 2022 года в Московском регионе было введено 197 тыс. кв. м качественной складской недвижимости, что в 2,5 раза превышает аналогичный показатель 2021 года. Общий объем качественной складской недвижимости в Московском регионе достиг 19 128 тыс. кв. м.

Динамика ввода

Источник: Knight Frank Research

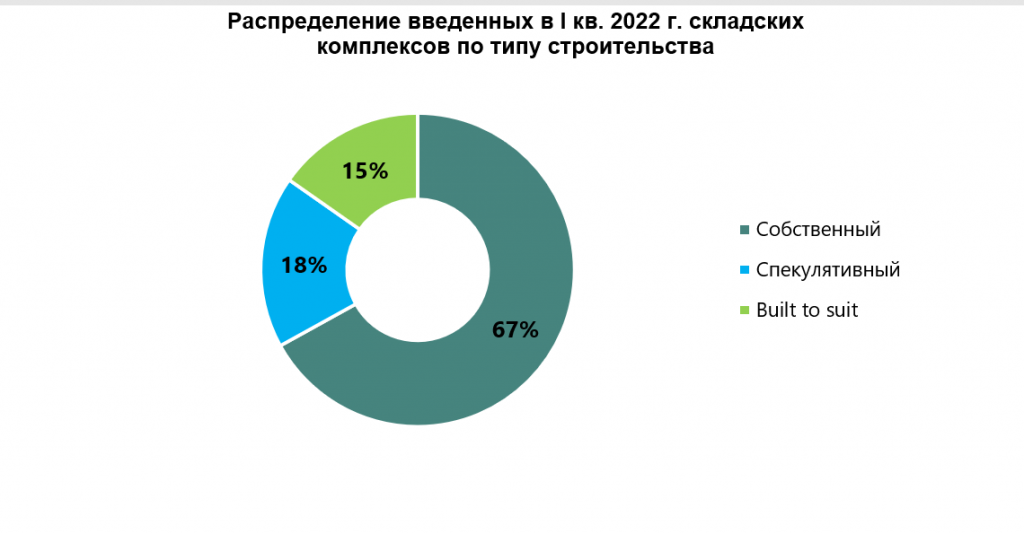

- По итогам первых трех месяцев 2022 года наибольшую долю в структуре ввода занимают объекты, реализованные для собственных нужд – на них пришлось 67%, что в абсолютных значениях составляет 132 тыс. кв. м. Крупнейшим объектом стала первая очередь логистического центра для онлайн-ретейлера Wildberries в г. Электросталь площадью 108 тыс. кв. м. На спекулятивные проекты пришлось 18% от общего объема ввода, или около 35 тыс. кв. м. Проекты по схеме built-to-suit заняли 15% в структуре ввода.

Источник: Knight Frank Research

- Вследствие текущей ситуации девелоперы заняли выжидательную позицию, большинство спекулятивных проектов сейчас заморожено. Основная масса потенциальных проектов built-to-suit находится на паузе ввиду того, что компании-пользователи пересматривают свои планы, обсуждаются только единичные проекты. В дальнейшем принятие решений о начале строительства будет зависеть от развития экономической ситуации в стране и позиции Центрального банка РФ по ключевой ставке рефинансирования.

Источник: Knight Frank Research

- По итогам I квартала 2022 года доля вакантных площадей прекратила сокращение, увеличившись с 0,4% до 1,2%. В абсолютном выражении к концу 2021 года на рынке оставались свободными 232 тыс. кв. м качественной складской недвижимости.

Константин Фомиченко, региональный директор, директор департамента индустриальной и складской недвижимости Knight Frank Russia: «Мы ожидаем появления значительного объема вакантных площадей на вторичном рынке. По нашим прогнозам, доля свободных складских помещений по итогам первого полугодия вырастет до 2-3%, а к концу 2022 года достигнет 4–5%. Помимо традиционного показателя доли вакантных площадей, стоит также обратить внимание на площади, предлагаемые в субаренду: на конец I квартала 2022 года общий объем площадей, которые предлагались в субаренду в Московском регионе, превышал 150 тыс. кв. м, что является значительным объемом на фоне общего показателя вакантных площадей, составившего 232 тыс. кв. м. Появляются предложения по субаренде, кроме того, уже сейчас мы видим будущее освобождение площадей. Так, до конца года заявлен выход на рынок около 410 тыс. кв. м в существующих зданиях. Также к вводу заявлены спекулятивные проекты, которые сейчас находятся на стадии строительства, их общая площадь составляет около 147 тыс. кв. м. Таким образом, на рынке появится около 556 тыс. кв. м свободных складских площадей. Учитывая все перечисленные факторы, можно утверждать, что показатель вакантности с учетом площадей, предлагаемых в субаренду, может достичь 6–8%».

- По сравнению с итоговым показателем 2021 года вакантность в Московском регионе выросла на 0,8 п. п. В абсолютных цифрах рост доли вакантных площадей в I квартале 2022 года составил 155 тыс. кв. м. Наибольший объем свободного предложения отмечается на северном и южном направлениях – 74 тыс. кв. м (32% доступного предложения) и 39 тыс. кв. м (17% доступного предложения) соответственно. Наименьший объем свободных складских площадей в абсолютных значениях отмечается на юго-востоке, северо-востоке и западе Московского региона.

Источник: Knight Frank Research

- По итогам I квартала 2022 года средневзвешенная ставка аренды на рынке складской недвижимости Московского региона не изменилась и составила 5 500 руб./кв. м/год triple net. Появление значительного объема вакантных площадей на вторичном рынке, как по схеме прямой аренды, так и в субаренду, может привести к ситуации, когда ставка аренды перестанет расти, а возможно, приведет к снижению ставки на 5% от итогового показателя 2021 года.

- Запрашиваемая ставка аренды на качественную складскую недвижимость внутри города составляет 10 000–12 000 руб./кв. м/год triple net, а на ряд премиальных объектов – 15 000 руб./кв. м/год triple net (для таких проектов, как «PNK Парк Медведково» и «PNK Парк МКАД М4»).

Источник: Knight Frank Research

- К концу 2022 года объем ввода качественной складской недвижимости в Московском регионе может составить 1 600–1 700 тыс. кв. м. Основные проекты, которые уже находятся на этапе строительства, планируются к вводу в заявленные сроки. Большая часть спекулятивных проектов, которые заявлялись на 2022-2023 гг., переформатируется в строительство под клиента. В сравнении с кризисом 2014-2015 гг., когда было введено много спекулятивных проектов (в 2014 году доля спекулятивных проектов в объеме ввода составила 64% или более 1,1 млн кв. м), рынок стал более осторожно подходить к спекулятивному строительству ввиду таких факторов, как рост стоимости строительства и финансирования. Так, по итогам 2021 года на спекулятивные проекты пришлось 35% ввода, при этом практически все площади были сданы еще до ввода объектов в эксплуатацию. Весной 2022 года предполагался выход на стройку многих спекулятивных проектов, которые теперь поставлены на паузу.